据吉贝尔公布的2021年度业绩快报:2021年实现营业总收入5.1亿元,同比下降9.88%;归属于母公司股东的净利润1.17亿元,同比下降9.73%;基本每股收益为0.63元,同比下降18.18%。

关于营收业绩下滑,吉贝尔给出的原因是:主要系新冠肺炎疫情反复,对公司产品的市场营销和物流运输造成一定不利影响所致。 吉贝尔是一家专业从事药物研发、生产的高新技术企业,产品主要涉及提升白细胞、抗高血压等细分疾病领域,主要产品包括利可君片、尼群洛尔片、醋氯芬酸肠溶片、玉屏风胶囊等。

营收业绩增速放缓,销售毛利率常年85%以上

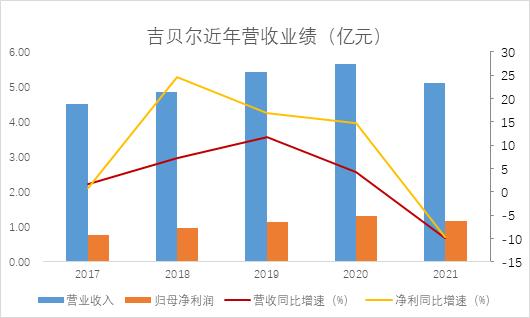

2017年至2021年,吉贝尔分别实现营收4.52亿元、4.85亿元、5.43亿元、5.66亿元、5.10亿元,涨幅为1.78%、7.22%、11.87%、4.32%、-9.88%。综合上图来看,历年营收虽然以增长居多,但增速已连续下滑,甚至2021年营收、净利呈现负增长。

从近两年的销售业绩可以看出,吉贝尔的盈利能力保持稳定,销售毛利率均维持在85%以上,如此高的毛利率在同行业公司中位居前列。

升白药处于市场领先地位,但过于依赖主打产品利可君片

尽管吉贝尔有较为丰厚的产品线,但销售收入和利润主要来自于利可君片,其每年占营业收入比重达到70%以上,毫无疑问是公司的“现金奶牛”。

作为国内主流的升白药口服制剂,利可君片已被纳入《国家基本医疗保险目录(2020)》 等,其使用范围广泛,目前已在国内数千家医院实现销售,基本覆盖国内三甲医院。吉贝尔目前是国内外独家生产利可君原料药的企业,也是国内外唯一有能力生产利可君片的企业。公司的利可君片在升白市场领域具有明显的竞争优势。

利可君片2016年销售收入为3.01亿元,占同期总营收的70.25%;到2020年销售收入4.43亿元,占同期总营收的78.28%,占比在逐步上升,吉贝尔的营业收入和净利润对利可君片的依赖性越来越高。公司在财报的危险提示中称,尽管公司为国内利可君质料药及尼群洛尔片的独家出产企业,技能门槛较高,若其他药企对公司产品进行拷贝并成功推向市场,公司或许面对首要产品的市场份额下降的危险。再者,在化学制剂类升白药正面临市场份额萎缩态势的情况下,吉贝尔的经营业绩对利可君片的依赖性却在日益强化,这无疑也加剧了企业“单腿走路”的危机。

研发投入有所增加,营销费用高企

在上市公司沟通会上,吉贝尔曾表示:未来随着公司开发品种的不断增加,新药研发进度的持续推进,后续研发、临床、注册等活动的陆续展开,公司将加大研发投入。

其在2021年半年报中提及,吉贝尔正致力于治疗抑郁症、肿瘤、胃病等疾病的创新型药物的研发。通过上图可以看出,研发费用呈逐年增长态势,公司在研发方面逐渐发力。

然而,新药取得上市批准,除完成临床前研究、临床试验以外,有关生产设施、工艺、质量控制、管理等都必须要求是充分的,因此是一个耗时长、成本高昂的过程。特别是近年来,药品注册审评制度的调整,主管部门对研发过程的监管要求也持续提高,因此,公司在研药品的新药上市申请存在未能按预期取得监管机构批准的风险。吉贝尔想通过多产品发力来调整自己的销售收入结构的愿望是否能够获得市场的认可,还需拭目以待。

公司主要采用“学术推广+药品流通商”的销售模式。该模式主要由公司自建的学术推广团队对专家、医生等进行专业化的学术推广,使其全面了解和熟悉公司药品,从而产生使用需求,公司通过具备资质的药品流通商将产品销售至医院、药店等终端,并最终销售给患者。因此,其销售费用占营收比例常年高达50%以上,其中学术推广费用占销售费用40%左右。

2016年至2020年,吉贝尔销售费用分别是2.3亿元、2.32亿元、2.49亿元、2.75亿元、2.88亿,而同期研发费用则分别是1675万元、1714万元、1960万元、3116万元和3355万元。2016年,其销售费用是研发费用13倍;到2020年,销售费用仍是研发费用的8倍之多。

股价持续下滑,难以摆脱低迷态势

吉贝尔于2020年5月18日在上交所科创板上市,发行价格为23.69元/股。上市首日,吉贝尔开盘报49.50元,收盘报45.70元。次日,吉贝尔股价刷新高点报54.97元。但不久之后就飞流直下,2021年1月12日跌破了发行价,截至4月12日收盘,其总市值只有35.82亿,单日成交量只有437万,股价于19元左右徘徊,人气不足难有大的波动。